آلت کوین چیست | انواع آلت کوین ها

آلت کوین ها ارزهای دیجیتال جایگزین بیت کوین هستند. در این مقاله به انواع آلت کوین ها و این که چگونه کار می کنند، می پردازیم.

آلت کوین چیست؟

Altcoin مخفف کلمه Alternative coin است و همان طور که از نامش پیداست به معنی ارز دیجیتال جایگزین برای بیت کوین است. آلت کوین ها به بخش بزرگی از بازار ارزهای دیجیتال تبدیل شده اند و پروژه هایی مانند اتریوم (ETH)، استلار (XLM) و یونی سوآپ (UNI) خود را به عنوان پلتفرمی با قابلیت های نوآورانه مطرح کرده اند. بازار آلت کوین ها جدید و ناپایدار است؛ بنابراین سرمایه گذاران بالقوه باید قبل از سرمایه گذاری در هر نوع آلت کوین، ریسک های آن را در نظر بگیرند. این بازار به دلیل نوسانات زیاد و سرمایه گذاری های سوداگرانه در معرض سفته بازی است.

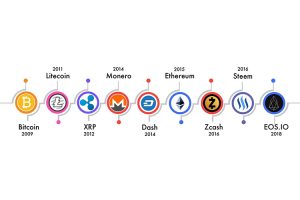

آلت کوین یک ارز دیجیتال جایگزین برای بیت کوین است. نام آن ترکیبی از «جایگزین» و «کوین» است. بیت کوین به عنوان اولین ارز دیجیتال به طور گسترده در نظر گرفته می شود. ارزهای دیجیتال دیگر به عنوان سکه های جایگزین نامیده می شوند. در سال 2011 ظهور آلت کوین اتفاق افتاد و اولین نسل از آلت کوین ها با استفاده از موتور بلاک چین شکل گرفت.

از زمان پیدایش بیت کوین، مفهوم شبکه پرداخت غیرمتمرکز همتا به همتا (P2P) الهام بخش یک طبقه کامل از دارایی های دیجیتال بوده است. بازارهای کریپتو محصول موفقیت بیت کوین هستند و فضای رشد سریع آن بیش از 9000 آلت کوین را در دل خود جای داده است. در حال حاضر آلت کوین هایی وجود دارند که در سال 2011 در تلاش برای اختراع مجدد بیت کوین با قوانین خاص خود و بهبود ویژگی های مختلف شروع به ظهور کردند.

اولین آلت کوین چه بود؟

اولین آلت کوین Namecoin بود که بر اساس کد بیت کوین ساخته و در آوریل 2011 منتشر شد. نیمکوین بخش جدایی ناپذیر از تاریخ آلت کوین ها است؛ دلیل آن هم این است که در واقع با به وجود آمدن این سکه، ثابت شد که به جز بیت کوین می توانیم ارزهای دیجیتال دیگری نیز داشته باشیم و همین فضای کافی را در بازار ارزهای دیجیتال نشان می داد.

امروزه بلاک چین ها می توانند صدها «آلت کوین» را اجرا و پیاده کنند و پروژه های ارزی مشابه را با قوانین و مکانیسم های منحصر به فرد تأمین کنند. آلتکوین هایی مانند اتریوم می توانند ابزار و زبان برنامهنویسی را برای ایجاد برنامههای غیرمتمرکز در بلاک چین در اختیار توسعه دهندگان قرار دهند.

نحوه کار آلت کوین ها

برای درک بهتر نحوه عملکرد آلت کوین ها، بهتر است ابتدا نحوه عملکرد فناوری بلاک چین را درک کنید. جایی که همه ارزهای دیجیتال در آن کار می کنند. شبکه بلاک چین یک دفتر کل توزیع شده است که داده هایی مانند تراکنش های ارزهای دیجیتال، مالکیت NFT و قراردادهای هوشمند مالی غیرمتمرکز (DeFi) را ذخیره می کند. این دفتر اغلب به عنوان یک “زنجیره” شامل “بلوک” از داده ها است که برای تأیید داده های جدید قبل از اضافه شدن بلوک های اضافی به دفتر کل استفاده می شود. شبکه بلاکچین که بیت کوین روی آن کار می کند، پیشگام است، زیرا یک شبکه پرداخت غیرمتمرکز و P2P است که بدون یک مقام مرکزی یا نهادی که تراکنش ها را تائید کند، کار می کند. آلت کوین ها دقیقاً بر اساس همین سیستم بیت کوین با استفاده از بستر بلاکچین عمل می کنند.

با این حال، آلت کوین های دیگری بوده اند که به جای بهبود معایب بیت کوین یا دستیابی به اهداف دیگری به وجود آمدهاند. به عنوان مثال، لایت کوین توسط مهندس سابق گوگل، چارلی لی به عنوان «نسخه ساده بیت کوین» طراحی شده است.

نقش انواع فورک در ساخت آلت کوین ها

همان طور که در مقاله فورک اشاره کردیم؛ فورک به به روز رسانی در پروتکل شبکه اشاره دارد. دو نوع فورک وجود دارد: هارد فورک و سافت فورک. سافت فورک یک ارتقای جزئی در نرم افزار است و معمولاً برای کاربران معنایی ندارد. هارد فورک یک تغییر عمده در شبکه است و کاربران/ماینرها را ملزم می کند تا برای ادامه استخراج به آخرین نرم افزار به روز رسانی کنند. اگر توسعه دهندگان شبکه تصمیم بگیرند که مسیری را که یک شبکه بلاک چین در آن می رود را دوست ندارند؛ می توانند یک هارد فورک انجام دهند و یک سکه جدید بسازند. از سال 2009، بیت کوین بیش از 400 هارد فورک را به خود دیده است.

نکات کلیدی که باید در مورد آلت کوین بدانید

به دلیل حجم کوچک بازار، آلت کوین ها سرمایه گذاری بسیار سوداگرانه و بی ثباتی هستند. حدس و گمان یک محرک قوی در بازارهای رمزنگاری است، بنابراین مهم است که قبل از سرمایه گذاری در هر آلت کوین تحقیق کنید. پروژه های نیمه کاره و معامله بر اساس شایعات دقیقاً همان چیزی است که کارشناسان توصیه می کنند.

فضای آلت کوین ها مملو از نوآوری و تغییر است. پروژه های جدید و جالبی وجود دارد. شما باید کاملاً آگاه و تا حدودی محتاط باشید. باید در مورد پروژه، تیم پشت آن و مهندسان فعال در پروژه تحقیق کنید. بدانید آن پروژه چه مشکلی را حل می کنند؟ و حامیان مالی آن چه کسانی هستند؟ در غیر این صورت امکان از دست دادن همه سرمایه شما وجود دارد.

به طور کلی ماهیت غیرمتمرکز، ناملموس و اغلب اشتباه درک شده ارزهای دیجیتال، پیش بینی موفقیت بلندمدت و پایدار یک پروژه آلت کوین را دشوار می کند. برخی از آلت کوین ها مانند اتریوم، موقعیت خود را در بازار از طریق نوآوری مداوم و قدرت جامعه خود حفظ کرده اند. حدس و گمان تأثیر چشمگیری بر آلت کوین های جدیدتر دارد. عوامل خارجی مانند ادراک عمومی، نوسانات قیمت بیت کوین، یا میم شدن در Reddit اغلب می توانند باعث نوسانات شدید قیمت شوند.

در حالی که جامعه کریپتو روی چشم انداز بلندمدت صعودی بیتکوین اتفاق نظر دارد؛ وسوسه فروش سکه ها برای کسب سود کوتاه مدت در کریپتو وجود دارد. جامعه کریپتو اصطلاح “hodl” را برای تشویق مردم به نگه داشتن دارایی های رمزنگاری خود برای طولانی مدت ایجاد کرده است. هولد به معنای “نگهداری برای زندگی” و مقاومت در برابر انگیزه فروش است.

مشکلات زیست محیطی ارزهای دیجیتال

کریپتوکارنسی به محیط زیست آسیب وارد می کند. مصرف انرژی بیت کوین یک مشکل شناخته شده است. از آگوست 2021، مصرف انرژی بیت کوین بر اساس شاخص مصرف انرژی بیت کوین Digiconomist برابر با 151.57 تراوات ساعت است. مقصر هزینه های هنگفت انرژی، الگوریتم اجماع “اثبات کار” (PoW) است که نحوه تایید تراکنش هاست. همان طور که استخراج بیت کوین رقابتی تر شده است، قدرت محاسباتی مورد نیاز برای استخراج سود آور بیت کوین های جدید در کارخانه های مملو از سرورهایی که همگی برای حل الگوریتم های شبکه کار می کنند، نشان داده می شود. مکانیسم اجماع PoW مسئول رقابت برای قدرت پردازش محاسباتی سریع تر و قدرتمندتر است. هر چه رایانه یک ماینر سریع تر بتواند فرمول را تکمیل کند، شانس آن ها برای برنده شدن یک پاداش بلوک بیشتر است. با گذشت زمان، ماینرها سخت افزار کامپیوتری را با وظیفه پردازش الگوریتم اجماع PoW توسعه دادند.

این از یک ماینر که برنامه ای را در پس زمینه رایانه شخصی خود اجرا می کند به کل مزارع استخراج تبدیل شده است. ماینرها کارخانه هایی را در کشورهایی که برق ارزان است، خریداری می کنند و آن ها را با هزاران دکل پُر می کنند. انرژی مورد نیاز برای کارکرد 24 ساعته سکوها، همراه با فن ها و سیستم های خنک کننده برای جلوگیری از گرمای بیش از حد و آتش سوزی، استخراج کریپتو را به یک فاجعه زیست محیطی تبدیل کرده است.

ظهور “سکه های سبز” همگام با محیط زیست

ردپای کربن بیت کوین فرصتی را برای آلت کوین ها با مکانیسم های اجماع سبزتر فراهم کرده است تا خود را به عنوان «سکه سبز» به بازار عرضه کنند. در حالی که اثبات کار مقصر اصلی بحران انرژی بیتکوین است، بلاکچینهایی مانند Polkadot (DOT) و Cardano (ADA) بر اساس مکانیسمهای اجماع اثبات سهام عمل میکنند. در مقایسه با PoW تشنه انرژی، نیازی به استخراج ندارد. موفقیت پولکادوت و کاردانو ثابت می کند که مردم می توانند در کریپتوکارنسی ها مشارکت کنند و در عین حال دوست دار محیط زیست نیز باشند.

انواع آلت کوین

با گذشت زمان، آلت کوین های زیادی به وجود آمده اند که به بررسی آن ها می پردازیم:

مبتنی بر ماینینگ: آلت کوین هایی که مبتنی بر ماینینگ هستند، مانند بیت کوین از طریق فرآیند استخراج ایجاد می شوند. یکی از نمونه ها سکه مبتنی بر استخراج، لایت کوین است.

سکه های پایدار: این نوع آلت کوین ها زیر مجموعه جدیدی برای بازار ارزهای دیجیتال هستند که به منظور کاهش نوسانات است. از نظر طراحی، دارایی های دیجیتالی هستند که ارزش آن ها به دارایی های فیات و فیزیکی (خارج از زنجیره) و وثیقه رمزنگاری (روی زنجیره) مرتبط است. استیبل کوین های الگوریتمی توسط دارایی های درون زنجیره یا خارج از زنجیره پشتیبانی نمی شوند، بلکه توسط یک قرارداد هوشمند در هسته آن اداره می شوند.

توکن های امنیتی: این نوع آلت کوین ها دارایی دیجیتال یا نقدی هستند که نشان دهنده سهم مالکیت در یک دارایی هستند. توکن های امنیتی که در یک دفتر کل توزیع شده ذخیره می شوند، معادل بلاک چین سهام هستند، اما می توانند سهمی در IP، خودرو یا دارایی و… نشان دهند.

توکن های کاربردی: زمانی که در رونق عرضه اولیه سکه (ICO)ها در سال 2017 بسیار محبوب بودند، توکن های ابزار به هیچ ارز یا ارزش ملموسی متصل نمی شوند. در ازای سرمایه در مراحل اولیه ICO، سرمایه گذاران در ازای سرمایه گذاری خود توسط شرکت یا صاحب پروژه، مقداری توکن سودمند دریافت می کنند. توکن های ابزار پس از تامین مالی به عنوان کوپن یا کوپن برای خرید کالا و خدمات عمل می کنند.

چند آلت کوین قابل بررسی در سال 2021

با این که هیچ آلت کوینی هنوز نتوانسته است بیت کوین را پشت سر بگذارد؛ اما بسیاری از پروژه ها مورد استقبال جامعه جهانی، سرمایه گذاران و توسعه دهندگان قرار گرفته است. در ادامه به بررسی چند پروژه خوب می پردازیم:

1. اتریوم (ETH)

دومین بلاک چین بزرگ در رمزارزها اتریوم نام دارد. تکامل اتریوم آن را از یک دارایی به یک برنامه بسیار کاربردی تبدیل کرده است. اتریوم که توسط Vitalik Buterin در سال 2013 تأسیس شد، یک پلتفرم بلاک چین توزیع شده برای قراردادهای هوشمند و DApps (برنامه های غیرمتمرکز) است. اجرای قراردادهای هوشمند در بلاک چین اتریوم منجر به ایجاد اپلیکیشن ها و بازی های غیرمتمرکزی مانند Cryptokitties شده است. با توکن بومی اتریوم (ETH)، کاربران می توانند با پلتفرم آن تعامل داشته باشند. اتر را می توان در صرافی های رمزنگاری مثل پورپی معامله کرد. در پرداخت کارمزد تراکنش ها برای توکن هایی که در بستر ERC-20 هستند، نیز استفاده می شود. سالیدیتی به عنوان زبان برنامه نویسی در قراردادهای هوشمند، استفاده می شود. این ویژگی اتریوم را از بیت کوین متمایز کرده است. قرارداد هوشمند یک کد خود اجرا است که می تواند روی بلاک چین اجرا شود.

2. چین لینک (LINK)

چین لینک در سال 2019 رسماََ در بلاک چین اتریوم راه اندازی شد. Chainlink که توسط جامعه جهانی توسعه یافته است، یک شبکه اوراکل غیرمتمرکز است که قرار است، قراردادهای هوشمند را گسترش دهد. این اوراکل قراردادهای هوشمند را با داده های “خارج از زنجیره” مرتبط می کند. این شبکه دارای دو بخش On-chain و Off-chain است. مؤلفه روی زنجیره شامل قراردادهای اوراکل در بلاک چین اتریوم است که بر درخواست های داده ای که از سوی کاربران خواسته می شود، نظارت و پردازش می کند. مؤلفه گره های اوراکل خارج از زنجیره تشکیل شده است که به شبکه اتریوم متصل می شوند و مسئول پردازش درخواست های خارجی هستند.

3. آوی (AAVE)

Aave بزرگ ترین پروتکل وام دهی غیرحضوری در نوع خود است. آوی در واقع یک پروتکل وام دهی منبع باز DeFi است که به هر کسی اجازه می دهد بدون داشتن واسطه، کریپتو را وام یا قرض بگیرد. شما به عنوان وام دهنده، می توانید وجوهی را که در یک قرارداد هوشمند اختصاص می یابد، واریز کنید، به این شکل شما می توانید بر اساس عملکرد Aave در بازار، سود کسب کنید. سپرده گذاری به این معنی است که می توانید با استفاده از سپرده خود به عنوان وثیقه نیز وام بگیرید. Aave پس از یک ICO موفق در سال 2017 از ETHLend تغییر نام داد، , از یک پلتفرم غیرمتمرکز وام دهی P2P به یک پلتفرم وام دهی غیرمتمرکز تبدیل شد.

4. استلار (XLM)

Stellar در سال 2014 توسط بنیانگذاران ریپل، جد مک کالب و جویس کیم ایجاد شد. استلار یک شبکه پرداخت منبع باز است که به عنوان یک بلاک چین واسط برای سیستم های مالی جهانی عمل می کند و به گونه ای طراحی شده است که همه سیستم های مالی جهان بتوانند در یک شبکه واحد با هم کار کنند. Stellar در سال 2014 زمانی شروع شد که یکی از بنیانگذاران ریپل، جد مککالب، با بخشی از فعالیت پروژه ریپل مخالفت کرد. فلسفه پشت توسعه استلار این است که انتقال پول بین المللی را برای افراد عادی ممکن کند. در حالی که Stellar یک شبکه منبع باز برای ارزها و پرداخت ها است، (XLM) توکن بومی در حال گردش در شبکه است. Stellar دفتر کل خود را با استفاده از پروتکل اجماع ستاره ای (SCP) هماهنگ نگه می دارد. SCP به جای تکیه بر یک شبکه ماینر، از الگوریتم قرارداد فدرال بیزانس استفاده می کند که امکان تراکنش های سریعتر را فراهم می کند.

5. یونی سوآپ (UNI)

Uniswap نوعی مدل بازارساز خودکار است. سازندگان بازار خودکار (AMM) نوعی صرافی غیرمتمرکز هستند که برای تعیین قیمت توکن ها به قراردادهای هوشمند متکی هستند. یونی سوآپ یک اکوسیستم تبادل غیرمتمرکز است که بر روی بلاک چین اتریوم ساخته شده است. Uniswap که در سال 2018 راه اندازی شد، از یک بازارساز خودکار زنجیره ای استفاده می کند. یکی از ویژگی های منحصربهفرد یونی سوآپ این است که هر کسی می تواند با سپردهگذاری دارایی های خود در یک استخر و کسب کارمزد بر اساس فعالیت های تجاری، یک بازارساز باشد. Uniswap از یک پروتکل سازنده بازار خودکار استفاده می کند که معاملات را طبق یک سری قراردادهای هوشمند انجام می دهد. قراردادهای هوشمند یونی سوآپ قیمت را خودکار تغییر می دهد و به کاربران این امکان را می دهد که بدون واسطه یک توکن را با دیگری عوض کنند.

6. لایت کوین (LTC)

لایت کوین یکی از پرکاربردترین آلت کوین های موجود در بازار است که به دلیل داشتن کارت ویزا مخصوص به خود کمک می کند. لایت کوین یکی از اولین نسل آلت کوین های ساخته شده در سال 2011 است. لایت کوین ارزی مبتنی بر بیت کوین است که مشخصاتی آن را از بیت کوین متمایز می کند. این تمایزها عبارتند از: زمان بلوک (چهار برابر سریع تر از بیت کوین)، عرضه (حداکثر عرضه لایت کوین 84 میلیون در حالی که حداکثر عرضه بیت کوین 21 میلیون است)، الگوریتم هش و توزیع آن. هدف لایت کوین که “نقره دیجیتال” نامیده می شود، بهینه سازی دارایی لایت کوین با حفظ بهترین قطعات بیت کوین بود.

جمع بندی

آلت کوین ها از سال 2011 مسیر طولانی را طی کرده اند و همچنان خود را به عنوان چیزی بیش از یک «جایگزین برای بیت کوین» نشان می دهند. فضای کریپتو بستر مورد علاقه سرمایه گذاران است که به سرعت در حال پیشرفت و در حرکت است. به لطف نوآوری و ادغام کریپتو در تجارت، مردم می توانند با خیال راحت آلت کوین ها را روی تلفن همراه و یا رایانه خود خریداری و سرمایه گذاری کنند. دسترسی آسان به بازارهای کریپتو به معنای مطمئن بودن آن ها نیست. در واقع ریسک جز جدایی ناپذیر ارزهای دیجیتال محسوب می شود. چه بخواهید آلت کوین ها را به صورت تمام وقت «hodl» و یا معامله کنید، انتخاب با شماست. گوش دادن به کارشناسان، ارزیابی ریسک ها و اهداف مالی شما، کلید سرمایه گذاری موفق خواهد بود.

نظر شما در رابطه با نقش آلت کوین ها در ارزهای دیجیتال چیست؟

دیدگاه خود را در بخش نظرات برای ما بنویسید.